Construya sobre buenas bases

Un crédito hipotecario manejado con responsabilidad es un paso importante para construir un patrimonio firme.

La vivienda es el patrimonio más importante con el que puede contar una familia y a veces la única forma de conseguirlo es a través de un crédito hipotecario, pues para muchos resulta imposible contar con el dinero de contado para comprar una casa o departamento.

La elección de un crédito hipotecario no es algo que deba tomarse a la ligera, considerando que dada la variedad de alternativas es fácil dejarse llevar con las primeras opciones. Existen muchas alternativas ofrecidas por entidades no financieras y financieras como los Institutos de vivienda Infonavit y Fovissste, Bancos, Sofoles y Sofomes.

Para saber qué institución es la que le ofrece mayores beneficios le sugerimos comparar, entre otros elementos, la tasade interés que maneja cada institución, el Costo Anual Total (CAT) a fin de saber qué institución le cobra menos por un crédito hipotecario, así como el límite del crédito, el pago al millar, el valor máximo de la vivienda, el enganche requerido yel plazo en que se debe pagar el crédito. También es útil buscar las mejores condiciones, como pueden ser la no penalidad por el anticipo de pagos o la libertad de sustituir a la institución financiera acreedora. Tome en cuenta que entre mayor es el plazo mayores serán los intereses que se pagarán.

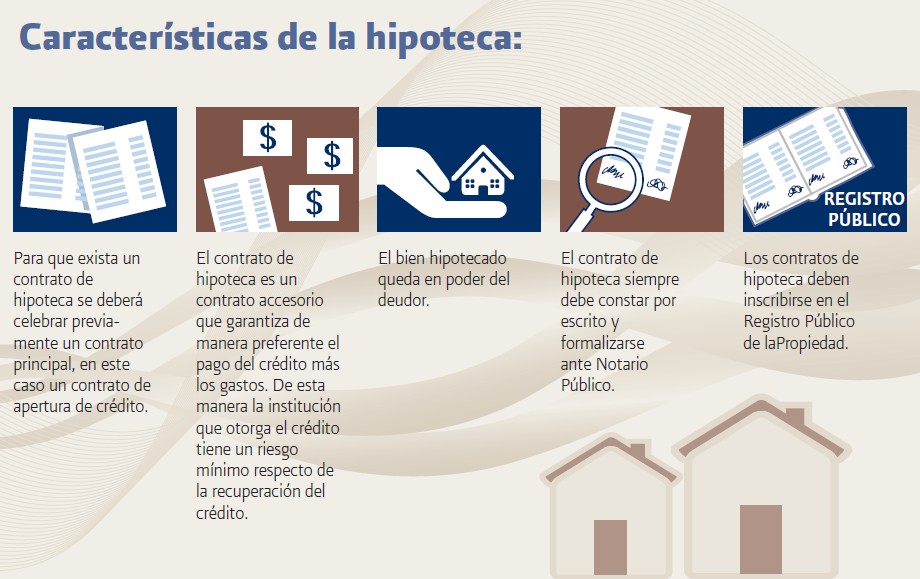

Una vez que haya elegido, tendrá que celebrar con la institución financiera un contrato denominado de apertura de crédito con garantía real, mediante el cual la institución se obliga a poner a disposición de usted una suma de dinero para la adquisición de su casa-habitación en los términos pactados, la cual deberá restituir con los intereses, gastos y comisiones establecidos en el contrato, dejando como garantía de cumplimiento del pago una hipoteca en favor de la institución financiera sobre la vivienda que adquiera[1].

En el contrato de hipoteca existen dos partes: el acreedor (la persona que otorga el crédito, y en favor de la cual se acuerda la hipoteca) y por otra parte el acreditado (la persona que solicita el crédito y que garantiza con un bien inmueble el pago de su deuda).

Es importante saber que el inmueble no deja de estar hipotecado por el hecho de venderlo o porque cualquier otro motivo cambie de dueño.

Las cláusulas más importantes que debe encontrar en un contrato de Apertura de crédito con garantía real son:

- La obligación de contratar un seguro de vida y/o de otro tipo (por ejemplo seguro contra daños, desempleo, invalidez, etc.): con este tipo de seguros no sólo se protege a la garantía, sino también al acreditado, ya que en caso de que suceda algo que no le permita seguir pagando, no tendrá que continuar haciéndolo, ya que aunque el beneficiario de los seguros será el banco, el pago que haga la aseguradora libera al cliente de cualquier responsabilidad, a él o a sus herederos.

- Por qué y cuánto se cobrará de comisiones: aunque las razones pueden variar de un banco a otro, cada uno los hará saber al cliente antes de empezar a cobrarlos.

- Forma de cálculo de los intereses, tanto normales como por retraso: esta explicación debe ser entendible para el cliente; igualmente deberá ser explicado por el funcionario del banco. En esta cláusula se indicarán los índices o tasas de referencia que se utilizarán para determinar las cantidades a pagar.

- El calendario de los pagos y la forma de aplicarse cada una: se debe explicar por cuanto y cuando se deben hacer los pagos que hará el cliente, y las consecuencias de no pagar o de pagar en forma retrasada.

- Descripción de la garantía hipotecaria y los términos de la misma: se deberá detallar qué es lo que se está dando en garantía, la cantidad por la que se da la garantía, el orden en el que se pagará a los acreedores, datos de inscripción en el Registro Público, y las características particulares de cada caso.

- Régimen de ejecución de la garantía: se establece en qué casos y bajo qué condiciones el banco podrá disponer de la garantía cuando el cliente no cumpla con sus compromisos.

- La o las relativas a los medios de impugnación: se refiere a la forma en que se reclamarán ante los juzgados y demás autoridades el cumplimiento de alguna obligación que se considere no cumplida, bien por el banco o por el acreditado.

La hipoteca se extingue en los siguientes supuestos:

- Cuando el deudor cumple su obligación de pago, obligación principal, en consecuencia se extingue la hipoteca por ser un contrato accesorio.

- Cuando ya no exista el bien hipotecado.

- Cuando el deudor ya no tenga derecho sobre el bien hipotecado.

- Cuando prescriba la acción hipotecaria.

- Por tener una sola persona el carácter de deudor y acreedor.

En virtud de lo anterior, la persona que desee solicitar un crédito hipotecario debe tomar en consideración todas las consecuencias legales que conlleva la contratación de este tipo de crédito, toda vez que todo contrato acarrea derechos y obligaciones.

Panorama cambiante

El sistema financiero mexicano ha presentado una evolución importante en un tiempo muy breve. En diciembre de 2005 operaban en nuestro país 29 instituciones de crédito y actualmente operan 43. Esto permite que cada vez más ciudadanos mexicanos accedan a los servicios y productos financieros que prestan las instituciones financieras.

En 2006, nuestros legisladores crearon un nuevo nicho de instituciones que ofrecen créditos a la vivienda de manera expedita, éstas son las denominadas Sociedades Financieras de Objeto Múltiple (Sofomes), desde entonces se han constituido 997, estimulando con ello la competitividad entre las instituciones que ofrecen sus productos financieros en el mercado y una mejor calidad en los servicios a los usuarios.

La evolución en el mercado hipotecario ha sido paulatina y se ha logrado reducir las tasas de interés y beneficiar a los acreditados. Las alternativas son vastas y satisfacen la mayoría de las necesidades.

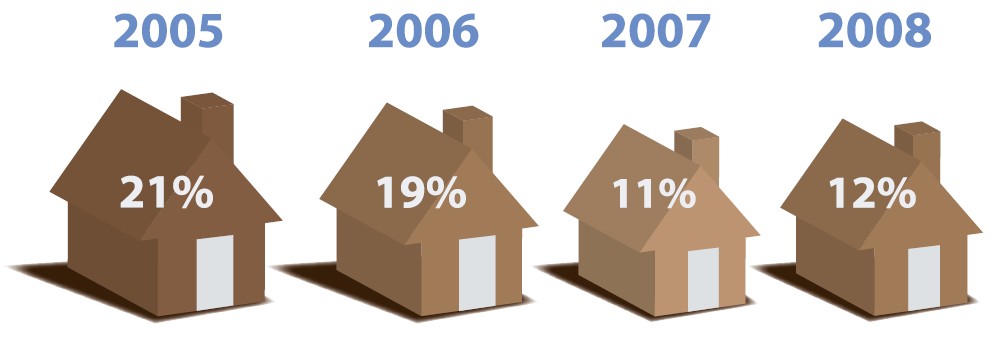

Se observa que para el 2005 el CAT máximo aplicado a los créditos hipotecarios prácticamente se mantuvo constante alrededor del 21%; durante el 2006 el costo se redujo en un 10%, para ubicarse en niveles del 19%. Fue hasta el 2007 que se presentó el decremento más representativo, ubicando al CAT por debajo del 12%. Fue a raíz de la crisis financiera de orden mundial que las instituciones financieras subieron la tasa de interés de los créditos, con lo cual a partir de septiembre de 2008 el CAT registró un incremento superando al 12%.

CAT máximo aplicado a los créditos hipotecarios

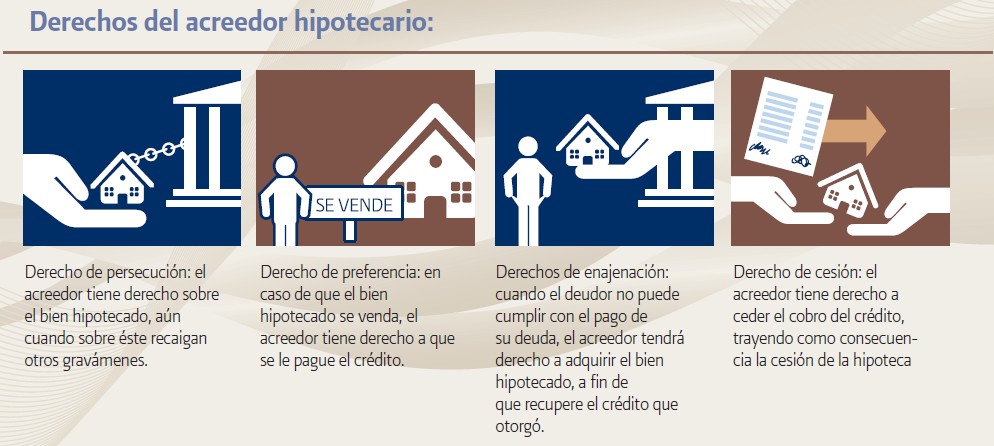

DERECHOS Y OBLIGACIONES

Antes de contratar un crédito hipotecario, es preciso que conozca los derechos y obligaciones de ambas partes:

[1] Artículos 291 y 298 de la Ley General de Títulos y Operaciones de Crédito.